全球金融风险来袭,大宗商品市场承压。近期美欧银行业接连“爆雷”,虽然目前状况得到一定缓解,但全球金融市场恐慌情绪仍未完全消除。国际棉价已跌至相对低位,若美欧银行业危机事件进一步扩大发酵,国际棉花价格或将继续承压。国内棉纺织产业链“金三银四”的预期并未兑现,预计国内棉价近期仍将低位运行。

一、价值1345万美元的中国纺织品、服装和鞋类产品被美国海关和边境保护局扣留

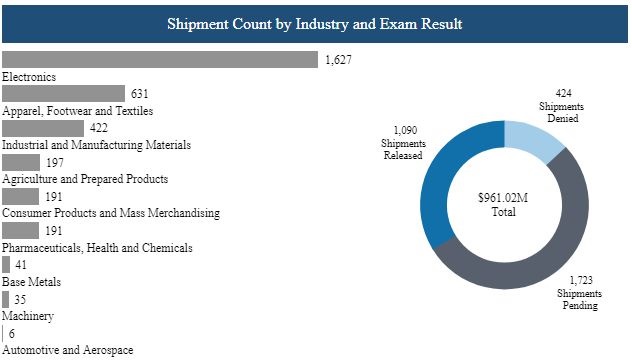

当地时间2023年3月14日,美国海关和边境保护局(CBP)发布根据所谓“《维吾尔强迫劳动预防法》”(UFLPA)扣留和放行相关货物的执法数据。数据显示,自2022年6月UFLPA生效以来,CBP已根据该法案扣留了3237批货物,总价值高达9.61亿美元。其中电子产品居第一位,占被扣留总批数的50.3%、总金额的87.5%,纺织、服装和鞋类居第二位,占被扣留总批数的19.5%、总金额的3.1%。

被扣留的纺织品、服装和鞋类产品价值总计2955万美元,共计631批。目前,CBP已经放行了136批,另有261批被拒绝放行,其余批次则尚未作出是否放行的决定。

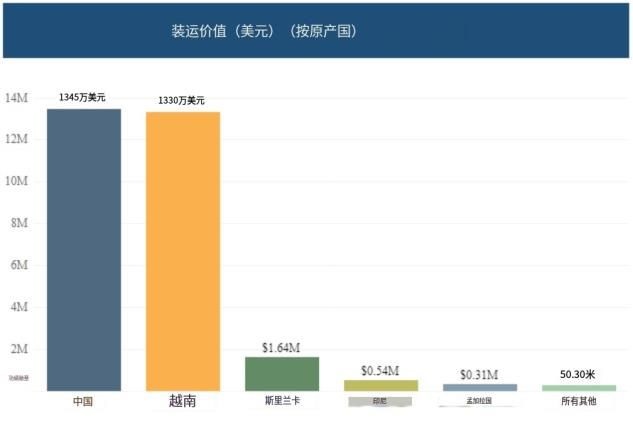

2955万美元被扣留的纺织品、服装和鞋类货物主要自中国和越南进口。其中:自中国进口1345万美元,占比45.5%;89批被放行,164批被拒绝放行,92批仍在审查中。

二、海外银行风险事件的爆发

国际方面,美欧银行流动性危机引发全球金融市场动荡,市场避险情绪浓厚,美国股市及大宗商品价格快速下跌。受海外银行风险事件的爆发与蔓延,以及原油暴跌等宏观因素的影响,美棉价格大幅下跌。虽然USDA当周发布的周度出口数据转好,但并未能使价格企稳。

三、棉纺织产业链依然深陷困局之中

当前,纺织服装行业外贸形势仍维持疲软。虽然美国服装面料市场在零售端即将迎来主动去库到被动去库的切换——1月零售商销售额环比增2.52%,同比增6.28%,但整体库存依然偏高,一月批发商库存同比增36.16%。对新疆棉制品的制裁导致中国出口棉制品在美国的市占率在1月下降至21.47%,落后于去年均值21.99%。据中国海关总署统计数据,按美元计,2023年1-2月中国纺织服装出口同比下降18.5%。

外贸形势恶化极大程度遏制了整体产业链的恢复,导致在内销数据不错的情况下(1-2月纺织服装社会零售额同比增5.4%,大于社会零售总额增速),棉纺织产业链依然深陷内卷困局。

国家统计局数据显示,1至2月份,社会消费品零售总额77067亿元,同比增长3.5%。其中,基本生活类商品销售较快增长,限额以上单位服装鞋帽针纺织品类商品零售额增长5.4%。

随着3-4月份金三银四旺季的到来,头部纺织服装上市公司一季度季报即将披露,如果纺织行业利润恢复不及预期,产业链利润传导问题将暴露。

在宏观因素的影响下,市场预期悲观,海外订单或受到影响,下游纺织厂库存较之前低位已逐步回升,旺季需求未能得到完全释放。国内纺织企业将面临国内纺织服装消费复苏弱于预期以及外贸形势仍维持疲软的双重局面。

棉花方面,上周郑棉主力合约呈下跌趋势。目前下游纺企开机率维持高位运行,当前订单情况尚可,但市场走货较为谨慎。企业反映订单一般可维持到四月份,新增订单延续性不足,外销订单长单、大单不多。工厂订单周期普遍缩短,后续订单持续性欠佳,外销需求仍呈疲态。整体来看,国内棉花供给过剩,旺季需求回暖幅度有限,棉价上行存在阻力。虽然纺企在低库存下存在一定的原料补库需求,但多以小批量刚需采购为主,宏观环境导致市场对于需求的担忧加剧,短期棉价或维持弱势运行。

部分来源:亚洲纺织联盟、期货日报、中国棉花网、中国纱线网

备案号:

备案号: 粤公网安备 44031002000438号

粤公网安备 44031002000438号